ROIC (tỷ suất lợi nhuận trên vốn đầu tư) là công cụ được nhà đầu tư sử dụng để tìm kiếm các doanh nghiệp có tiềm năng phát triển trong tương lai. Tuy nhiên, không phải nhà đầu tư nào cũng hiểu rõ về chỉ số tài chính này. Chính vì thế, trong bài viết này Tradervn sẽ cung cấp những thông tin chi tiết về ROIC là gì? Cách tính ROIC cũng như ý nghĩa của chỉ số ROIC?… Mời các bạn cùng theo dõi!

Nội dung

ROIC (tỷ suất lợi nhuận trên vốn đầu tư) là công cụ được nhà đầu tư sử dụng để tìm kiếm các doanh nghiệp có tiềm năng phát triển trong tương lai. Tuy nhiên, không phải nhà đầu tư nào cũng hiểu rõ về chỉ số tài chính này. Chính vì thế, trong bài viết này Tradervn sẽ cung cấp những thông tin chi tiết về ROIC là gì? Cách tính ROIC cũng như ý nghĩa của chỉ số ROIC?… Mời các bạn cùng theo dõi!

ROIC là gì?

ROIC viết tắt của Return on Invested Capital, có nghĩa là tỷ suất sinh lời trên vốn đầu tư. Thông qua chỉ số này, nhà đầu tư có thể biết được doanh nghiệp đang tạo ra lợi nhuận là bao nhiêu so với số vốn đầu tư vào doanh nghiệp. Tuy nhiên, ROIC không xem xét đến nguồn gốc của các khoản đầu tư đó là từ đâu, đi vay hay vốn sẵn có.

Chỉ số ROIC là gì?

Ví dụ: Nếu ROIC là 10%, có nghĩa là doanh nghiệp tạo ra 10 đồng lợi nhuận với 100 đồng vốn đầu tư. Về cơ bản, ROIC trả lời cho câu hỏi: “Công ty thu được bao nhiêu lợi nhuận cho mỗi đồng vốn đầu tư?”.

Cách tính ROIC

Hiện nay, có rất nhiều công thức tính ROIC. Sau đây là 3 cách tính ROIC phổ biến nhất:

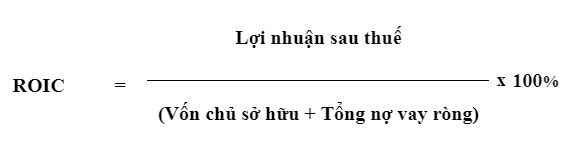

Công thức 1:

Trong đó: Tổng nợ vay ròng = Nợ vay phải trả lãi – Tiền mặt

Nhược điểm của công thức này là loại bỏ tiền mặt ra khỏi mẫu số. Trong khi đó, bất kỳ doanh nghiệp nào cũng đều sử dụng đến tiền mặt và tiền mặt có thể đến từ nhiều nguồn khác nhau như: chủ đầu tư, ngân hàng, vốn chiếm dụng… Do vậy, việc loại trừ tiền mặt có thể dẫn đến kết quả không chính xác.

Đối với các doanh nghiệp bất động sản, tiền mặt chiếm tỷ trọng lớn trong tổng nguồn vốn. Nếu tiền mặt lớn hơn tổng vốn chủ sở hữu và nợ vay phải trả lãi, sẽ dẫn tới mẫu số ở công thức có giá trị âm, từ đó ROIC mang giá trị âm.

Trong trường hợp doanh nghiệp sử dụng đòn bẩy tài chính, phần lớn tiền mặt sẽ đến từ vay nợ. Do đó, nếu loại trừ đi tiền mặt, nguồn vốn còn lại sẽ vốn chủ sở hữu, khi đó ROIC sẽ bằng ROE, chỉ số ROIC không còn mang ý nghĩa riêng nữa.

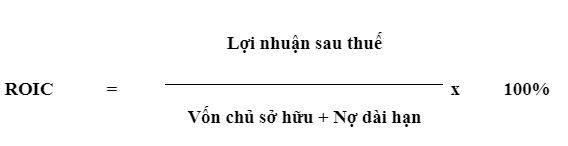

Công thức 2:

Đây là công thức tính toán ROIC theo nợ dài hạn thay thế cho tổng nợ vay ròng ở công thức 1. Công thức này có thể cho kết quả chính xác hơn công thức 1 khi bạn áp dụng vào một vài lĩnh vực kinh doanh. Cụ thể, trong trường hợp doanh nghiệp có tỷ trọng nợ dài hạn lớn so với tổng nợ, khi đó ROIC được tính có giá trị tương đối chính xác. Tuy nhiên, nếu doanh nghiệp có tỷ trọng nợ dài hạn cực nhỏ so với tổng nợ, khi đó ROIC phụ thuộc lớn vào nợ vay ngắn hạn và không sát thực tế.

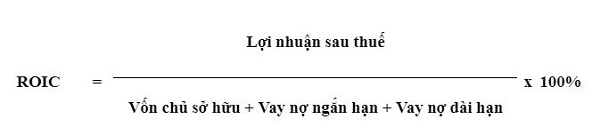

Công thức 3:

Công thức này phù hợp để tính toán ROIC khi phân tích doanh nghiệp sử dụng đòn bẩy cao. Tuy nhiên, nếu sử dụng công thức này để tính toán cho các ngân hàng thì sẽ không chính xác vì cơ cấu vốn của các doanh nghiệp này có tính đặc thù.

Khi tính toán ROIC, bạn cần chú ý đến 3 điểm sau:

- Sử dụng thu nhập sau thuế: Tất cả thu nhập phải sau thuế vì bạn phải biết rằng lợi tức cho các nhà đầu tư cũng phải chịu các loại thuế hiện hành.

- Sử dụng giá trị sổ sách thay vì giá trị thị trường: ROIC xem xét hiệu suất trong quá khứ. Bạn không thể sử dụng giá trị thị trường vì chúng có tính đến kỳ vọng về hiệu suất trong tương lai.

- Sử dụng các khoảng thời gian khác nhau: Trước khi vốn của bạn có thể tạo ra lợi nhuận, bạn phải đầu tư nó. Do đó, bạn nên sử dụng vốn đầu tư từ kỳ trước hơn là sử dụng vốn đầu tư từ lợi nhuận sau thuế (NOPAT) kỳ này.

Ý nghĩa của chỉ số ROIC

Chỉ số ROIC có ý nghĩa quan trọng đối với cả nhà đầu tư và doanh nghiệp. Cụ thể như sau:

Với doanh nghiệp:

- Giúp doanh nghiệp thấy rõ mức độ hiệu quả trong việc triển khai vốn

Các doanh nghiệp có ROIC cao thì nhiều khả năng là doanh nghiệp đó đang sử dụng vốn hiệu quả. Hay các doanh nghiệp đi vay ngân hàng để mở rộng hoạt động kinh doanh có thể sử dụng ROIC để so sánh khoản lãi phải trả với mức lợi nhuận thu về.

- Giúp doanh nghiệp đánh giá được mức độ quản lý

Thông qua ROIC, doanh nghiệp có thể đánh giá được chất lượng của đội ngũ quản lý, bởi việc phân bổ nguồn vốn là tiêu chí quan trọng để đánh giá khả năng lãnh đạo của doanh nghiệp có hiệu quả hay không.

Ý nghĩa của chỉ số ROIC

Với nhà đầu tư:

- ROIC được dùng để sàng lọc các khoản đầu tư tiềm năng

Trường hợp cả hai doanh nghiệp trong cùng lĩnh vực đều bỏ ra nguồn vốn đầu tư như nhau, lợi nhuận hàng năm chi cho tái đầu tư như nhau, tuy nhiên chỉ số ROIC của hai công ty lại khác nhau. Phần lớn các nhà đầu tư mua cổ phiếu đều theo tư duy nắm giữ dài hạn, do đó, khi thấy quan sát thấy chỉ số ROIC của doanh nghiệp nào càng cao đồng nghĩa với doanh nghiệp đó có khả năng tạo ra giá trị bền vững.

- Đánh giá giá trị của doanh nghiệp đang tăng hay giảm.

Ví dụ như trong trường hợp doanh nghiệp vay vốn ngân hàng để hỗ trợ “tăng trưởng nóng”. Tuy nhiên, lãi ngân hàng doanh nghiệp phải trả lại cao hơn lợi nhuận doanh nghiệp thu về. Sau khi thực hiện trừ chi phí sử dụng vốn ở lợi nhuận sau thuế (NOPAT) thì hệ số ROIC thu về sẽ bị giảm đi. Qua đó nhà đầu tư có thể thấy được giá trị của doanh nghiệp đang bị suy giảm.

ROIC dễ dàng làm điểm chuẩn hơn so với WACC. Giá trị ROIC cao hơn so với WACC cho thấy việc tạo ra giá trị cho các nhà đầu tư và ngược lại.

ROIC bao nhiêu là tốt?

Thông thường, chỉ số ROIC càng cao, cho thấy đội ngũ quản lý của doanh nghiệp đang có chiến lược kinh doanh và phân bổ nguồn vốn hiệu quả. Phần lớn các chuyên gia tài chính cho rằng chỉ số ROIC từ 10-15% là tốt nhất. Còn các doanh nghiệp có ROIC dưới 2% là các doanh nghiệp không có vốn dư để đầu tư vào các hoạt động phát triển trong tương lai. Tuy nhiên tùy theo từng lĩnh vực, chỉ số ROIC của các doanh nghiệp sẽ khác nhau.

Nhà đầu tư có thể sử dụng ROIC kết hợp với WACC (chi phí vốn bình quân) để đưa ra quyết định xem doanh nghiệp có đang hoạt động hiệu quả. Cụ thể như sau:

- Nếu ROIC > WACC cho thấy lợi nhuận của dự án mang lại lớn hơn chi phí dành cho dự án. Lúc này việc đầu tư vào doanh nghiệp sẽ có lãi.

- Nếu ROIC <WACC cho thấy lợi nhuận do dự án đem lại thấp hơn chi phí đã sử dụng. Lúc này việc đầu tư vào doanh nghiệp sẽ không mang lại lợi nhuận như mong muốn.

Ví dụ về ROIC

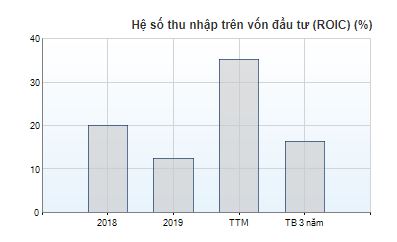

CTCP Tập đoàn Hòa Phát (HPG), có chỉ số ROIC qua các năm như sau:

Hệ số thu nhập trên vốn đầu tư (ROIC) (%)

CTCP Tập đoàn Hòa Phát có chỉ số ROIC đều lớn > 10% trong 3 năm. Tuy nhiên chỉ số này lại có xu hướng giảm từ 29,79% (năm 2017) xuống 12,45% (2019). Điều này cho thấy mức độ sinh lời trên một đồng đầu tư của CTCP Tập đoàn Hòa Phát giảm dần, công ty không duy trì được lợi thế cạnh tranh trên thị trường trong dài hạn.

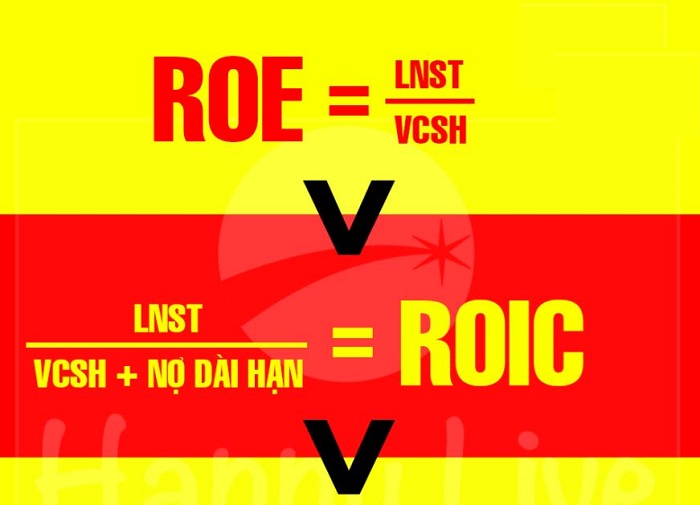

Sự khác biệt giữa ROIC và ROE

Mặc dù ROIC và ROE đều là các chỉ số dùng để đo lường mức độ sinh lời của doanh nghiệp, nhưng hai chỉ số này có sự khác biệt.

Chỉ số ROE chỉ tính khoản tiền vốn chủ sở hữu mà không tính khoản tiền vay nợ. Còn ROIC là chỉ số tập trung vào lợi nhuận được tạo ra bởi cả vốn chủ sở hữu và nợ. Khi công ty sử dụng nguồn vốn vay quá nhiều, thì vốn chủ sở hữu sẽ càng thấp. Lúc này chỉ số ROE sẽ bị thổi phồng. Trong trường hợp này, bạn nên sử dụng chỉ số ROIC để đánh giá doanh nghiệp thì sẽ hiệu quả hơn.

- ROIC được đánh giá là chỉ số phản ánh đầy đủ và chính xác về tình hình hoạt động kinh doah của một công ty hơn ROE.

- ROIC đặc biệt cho kết quả chính xác với các công ty đẩy nhanh tăng trưởng bằng vay nợ.

- ROIC có thể được sử dụng để so sánh hiệu quả hoạt động thuộc ngành tương tự, bất kể sự khác biệt của chúng trong cấu trúc vốn.

Một số lưu ý khi phân tích ROIC

Khi sử dụng chỉ số ROIC, bạn cần quan tâm đến một số lưu ý sau:

- ROIC không cung cấp thông tin phân tích về việc thu nhập kiếm được từ các hoạt động thường xuyên hay từ các hoạt động một lần.

- ROIC là một thước đo hữu ích để đánh giá hiệu quả hoạt động của công ty, nhưng nó có một số thiếu sót. Nhược điểm chính của nó là có thể bị cố ý thao túng thông qua các thông lệ kế toán khác nhau. Có các thông lệ kế toán khác nhau được pháp luật chấp nhận và ban lãnh đạo của công ty có thể chọn phương pháp mang lại kết quả tốt nhất cho ROIC.

- Chỉ số ROIC phụ thuộc vào lĩnh vực hoạt động của doanh nghiệp. Vì vậy, bạn không nên so sánh ROIC của các doanh nghiệp ở những ngành khác nhau.

- Khi sử dụng ROIC để phân tích doanh nghiệp nhiều nợ vay, bạn nên kiểm tra thêm chỉ số ROA qua nhiều năm xem có bền vững hay không.

- Chỉ số ROIC là một trong nhiều chỉ số để đánh giá tình hình tài chính của doanh nghiệp. Để có được đánh giá một cách toàn diện, bạn nên kết hợp với các chỉ tiêu tài chính khác.

- ROIC dễ bị tác động bởi các khoản lợi nhuận bất thường đến từ thanh lý tài sản/thoái vốn. Vì vậy, khi tính toán ROIC bạn nên loại trừ các khoản lợi nhuận này.

Kết luận

Chỉ số ROIC là một trong những công cụ phân tích ưa thích của nhiều nhà đầu tư cổ phiếu. Bài viết trên của chúng tôi đã đi sâu phân tích ROIC là gì và cách nhận diện giá trị ROIC như nào là tốt. Chúc bạn luôn biết cách vận dụng chỉ số này thuần thục để tìm ra được cổ phiếu tiềm năng!