ROCE (Return on Capital Employed) có nghĩa là tỷ lệ thu nhập trên số vốn được sử dụng. Đây là chỉ số được các nhà đầu tư sử dụng để đo lường khả năng sinh lời và hiệu quả sử dụng vốn của doanh nghiệp. Vậy cụ thể, ROCE là gì? Cách tính ROCE như thế nào? Hãy cùng Tradervn tìm hiểu qua bài viết dưới đây nhé.

Nội dung

ROCE (Return on Capital Employed) có nghĩa là tỷ lệ thu nhập trên số vốn được sử dụng. Đây là chỉ số được các nhà đầu tư sử dụng để đo lường khả năng sinh lời và hiệu quả sử dụng vốn của doanh nghiệp. Vậy cụ thể, ROCE là gì? Cách tính ROCE như thế nào? Hãy cùng Tradervn tìm hiểu qua bài viết dưới đây nhé.

ROCE là gì?

ROCE là viết tắt của cụm Return on Capital Employed, nghĩa là tỷ lệ thu nhập trên vốn sử dụng. Chỉ số này được thể hiện dưới dạng phần trăm, nhằm mục đích đo lường khả năng sinh lời cũng như hiệu quả sử dụng vốn của công ty, doanh nghiệp.

Tỷ lệ ROCE rất quan trọng, nó cho doanh nghiệp biết được mức độ sinh lời từ số vốn đầu tư ban đầu. Từ đó, doanh nghiệp sẽ biết được việc sử dụng vốn của mình có mang lại hiệu quả hay không và nên điều chỉnh những vấn đề gì để thu hồi lợi nhuận. Các nhà đầu tư sử dụng ROCE để đánh giá tiềm năng phát triển của một công ty.

Cách tính ROCE

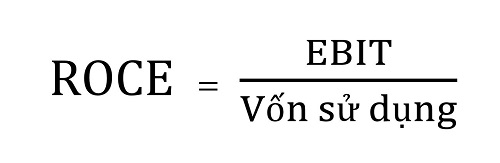

ROCE được tính theo công thức như sau:

Trong đó:

- EBIT = Lợi nhuận trước thuế và lãi vay. Đây là khoản lợi nhuận thu được sau khi lấy tổng doanh thu trừ đi chi phí giá vốn sản phẩm và chi phí hoạt động.

- Vốn sử dụng = Tổng tài sản – Nợ ngắn hạn. Trong đó, tổng tài sản bao gồm tất cả những gì mà công ty sở hữu như cổ phiếu, nợ, vốn cổ đông, ngân quỹ dự phòng, các khoản ưu đãi…

Ý nghĩa của chỉ số ROCE

Chỉ số ROCE có vai trò quan trọng đối với cả nhà đầu tư và doanh nghiệp. Một số ý nghĩa của ROCE như sau:

Đối với doanh nghiệp:

- Việc tính toán ROCE cho biết lợi nhuận tạo ra trên 1 đồng vốn sử dụng. Các doanh nghiệp sẽ sử dụng chỉ số này để đánh giá hiệu suất hoạt động của doanh nghiệp sau khi đã bỏ ra một số vốn đầu tư đáng kể.

- Chỉ số ROCE cũng hỗ trợ giám đốc doanh nghiệp các kiến thức về tối ưu hòa vốn và là công cụ hữu hiệu trong việc đánh giá dự báo vấn đề tăng trưởng của doanh nghiệp.

Đối với nhà đầu tư:

- ROCE đặc biệt thích hợp để đánh giá hiệu quả hoạt động kinh doanh và so sánh khả năng sinh lời của doanh nghiệp, nhất là các doanh nghiệp trong lĩnh vực sử dụng nhiều vốn (ví dụ như công ty dầu khí, điện lực, viễn thông…).

- Chỉ ROCE trợ giúp cho việc so sánh khả năng sinh lời của hai doanh nghiệp trong cùng lĩnh vực. Chỉ số ROCE càng cao thì khả năng sinh lời của công ty sẽ càng mạnh.

Ví dụ: Công ty A có lợi nhuận 100 tỷ VNĐ với mức doanh thu là 1000 tỷ VNĐ. Công ty B có lợi nhuận 150 tỷ với mức doanh thu là 1000 tỷ đồng.

Trường hợp chỉ xét về mức sinh lợi nhuận thì có thể thấy A có biên độ lợi nhuận 10% thấp hơn công ty B là 15%. Nếu xét thêm tiêu chí lượng vốn sử dụng ban đầu để có mức lợi nhuận và doanh thu đó thì kết quả hoàn toàn có thể khác biệt.

Giả sử như vốn của công ty A là 500 tỷ VNĐ, còn công ty B là 1000 tỷ VNĐ. Lúc này ROCE của công ty A là 20 % (100/500) và công ty B là 15% (150/1000). Qua đó có thể thấy công ty A đã sử dụng vốn hiệu quả hơn công ty B.

Ưu – Nhược điểm của ROCE

Nhà đầu tư sử dụng ROCE để phân tích sẽ có các ưu và nhược điểm cụ thể như sau:

Ưu điểm:

- Công thức tính ROCE khá đơn giản và dễ áp dụng. Hầu hết những người quản lý không có chuyên môn kế toán cũng có thể dễ dàng tính toán ROCE để đánh giá hoạt động của doanh nghiệp hoặc các dự án đầu tư.

- ROCE được thể hiện dưới dạng % nên các nhà đầu tư có thể sử dụng để so sánh giữa các dự án có quy mô và lãi suất khác nhau.

Nhược điểm:

- ROCE sử dụng thông tin dữ liệu tài chính trong quá khứ. Do đó, chỉ số ROCE có khả năng bị bóp méo nếu công ty can thiệp sửa đổi lợi nhuận kế toán.

- Ban lãnh đạo không đầu tư vào các tài sản mới nếu ROCE được sử dụng làm thước đo hiệu suất. Nguyên nhân là nếu đầu tư vào tài sản mới sẽ dẫn đến tăng giá trị tài sản và khấu hao. Hậu quả là sẽ làm giảm lợi nhuận trước lãi vay, thuế và cả ROCE.

- ROCE chỉ tính được ở mức trung bình nên nó sẽ không đánh giá được dự án này sẽ kéo dài được bao lâu. Trong khi dự án càng dài thì rủi ro càng lớn.

- Nếu doanh nghiệp có số tiền dự trữ quá lớn, ROCE sẽ không phản ánh đúng hiệu suất hoạt động của doanh nghiệp. Bởi số tiền dự trữ có thể được dùng làm vốn đầu tư hoặc là không. Do đó, nó có thể thổi phồng vốn sử dụng lên và làm cho việc phân tích bị ảnh hưởng đến kết quả hiệu suất kinh doanh.

Một số lưu ý khi sử dụng ROCE

Các nhà đầu tư khi sử dụng ROCE nên chú ý một số lưu ý quan trọng như sau:

- Nên xem xét chỉ số ROCE qua nhiều năm để biết được công ty đã hoạt động như thế nào trong những năm qua. Nhà đầu tư chỉ nên cân nhắc đầu tư vào các doanh nghiệp có ROCE có xu hướng tăng lên theo các năm.

- Nhà đầu tư chỉ nên sử dụng ROCE để so sánh giữa các công ty đang hoạt động trong cùng một ngành và so sánh trong cùng một khoảng thời gian giống nhau.

- Nên so sánh chỉ số ROCE với chỉ số ROCE chuẩn của ngành. Chẳng hạn như công ty có chỉ số ROCE là 20% nhìn thì có vẻ tốt hơn công ty có ROCE là 10%. Tuy nhiên, nếu điểm chuẩn của ngành là 35%, cả hai công ty đều được coi là có ROCE kém.

Kết luận

Như vậy, bài viết trên đã cung cấp cho bạn đọc những thông tin về chỉ số ROCE là gì và cách tính chỉ số này. Trước khi cân nhắc sử dụng ROCE, bạn nên nắm vững các ưu nhược điểm cũng như một số lưu ý quan trọng khi sử dụng ROCE. Chúc các bạn thành công!.