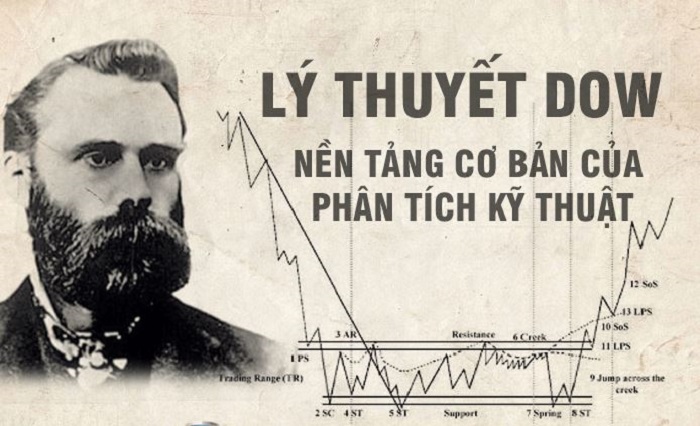

Lý thuyết Dow chính là nguồn gốc cơ bản của phân tích kỹ thuật trong đầu tư forex. Cho nên việc nắm rõ 6 nguyên lý cơ bản được tác giả Charles H. Dow xây dựng là điều rất quan trọng và cần thiết. Chính vì thế trong bài viết này, Tradervn sẽ cung cấp cho bạn những thông tin chi tiết về lý thuyết dow là gì và các nguyên lý của lý thuyết Dow trong forex. Mời các bạn cùng theo dõi!

Nội dung

Lý thuyết Dow chính là nguồn gốc cơ bản của phân tích kỹ thuật trong đầu tư forex. Cho nên việc nắm rõ 6 nguyên lý cơ bản được tác giả Charles H. Dow xây dựng là điều rất quan trọng và cần thiết. Chính vì thế trong bài viết này, Tradervn sẽ cung cấp cho bạn những thông tin chi tiết về lý thuyết dow là gì và các nguyên lý của lý thuyết Dow trong forex. Mời các bạn cùng theo dõi!

Lý thuyết Dow là gì?

Lý thuyết Dow được xem là nền tảng cơ bản để nghiên cứu những biến động của phương pháp thị trường đầu tư. Lý thuyết Dow thể hiện rõ nét sự biến động tăng giảm xảy ra trên thị trường. Từ nền tảng kiến thức nhập môn cơ bản này, người ta có thể dễ dàng phân loại nắm bắt được các nền tảng lý thuyết khác ngoại trừ chỉ báo Ichimoku do người Nhật xây dựng.

Lịch sử hình thành lý thuyết Dow

Người khởi nguồn và biên soạn lý thuyết Dow chính là Charles H. Dow. Những bài luận của ông được đăng tải lần đầu tiên trên tờ Wall Street Journal. Trong mục lục nội dung của những bài luận này, ông đã đưa ra những dẫn chứng về sự biến động của thị trường chứng khoán khá thuyết phục. Ông cho rằng cách thức thị trường phản ứng sẽ cho thấy một phần sức khỏe và nhà đầu tư có thể dựa vào đó để thu lợi nhuận lớn nhất.

Charles H. Dow đã phân tích lý thuyết này dựa trên 2 yếu tố chỉ số công nghiệp Dow Jones và chỉ số đường sắt Dow Jones. Lý thuyết này vì sao đã có niên đại hơn trăm năm, nhưng đến nay nó vẫn có ảnh hưởng khá lớn và luôn là nền tảng lý thuyết quan trọng của các hoạt động đầu tư ngoại hối chuyên nghiệp.

Một số đặc điểm tiêu biểu trong lý thuyết Dow được Charles H. Dow nhân mạnh chính là thị trường chứng khoán của một nước sẽ phản ánh được tình trạng kinh tế của quốc gia đó. Các nhà đầu tư có thể thực sự xác định được biến động thị trường tăng hay giảm nếu phân tích tổng thể chính xác và đầy đủ.

Tuy nhiên, ông lại đột ngột qua đời vào năm 1902. Những tài liệu của ông nghiên cứu còn dang dở, chưa thể hoàn thành. Sau đó, William P. Hamilton đã kế thừa nền tảng lý luận này, hoàn thiện và cho ra đời lý thuyết Dow đầy đủ như ngày nay.

6 nguyên lý cơ bản của lý thuyết Dow

Trong các lý luận của mình Charles H. Dow đã giới thiệu nên 6 nguyên lý cơ bản nhất. Mỗi nội dung trong nguyên lý này đều dựa vào sự tác động của thị trường. Cụ thể như sau:

1. Nguyên lý 1 : Thị trường phản ánh tất cả

Nội dung của nguyên lý này chỉ rõ giá của cổ phiếu và các chỉ số đều chịu tác động của thị trường. Nó không chỉ ảnh hưởng ở thời điểm hiện tại mà còn liên quan đến các điều kiện thông tin trong quá khứ. Các yếu tố như mức giá lạm phát, cảm xúc của nhà đầu tư hay lãi suất cũng được thể hiện rõ trong nguyên lý này.

Thị trường phản ánh tất cả

Tuy nhiên, không phải rủi ro nào cũng được Dow đề cập mà ông đã loại trừ các yếu tố bất kỳ ảnh hưởng trung gian từ thiên tai như động đất, sóng thần hoặc các vấn đề về khủng bố…. Nhưng trong thực tế những tác động từ rủi ro này cũng củng cố rất lớn và ngày nay đã được đưa vào đánh giá thị trường.

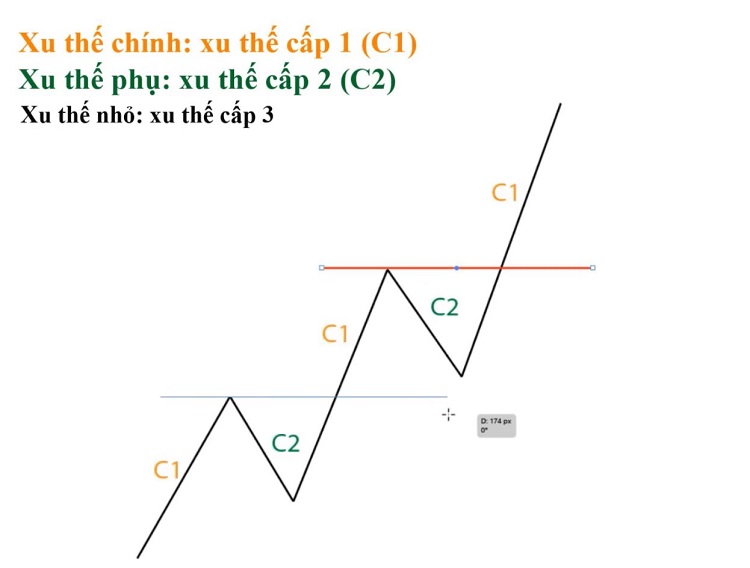

2. Nguyên lý 2 : 3 xu thế của thị trường.

Theo DOW thì thị trường luôn có 3 xu thế chính. Mỗi xu thế sẽ mang những đặc điểm riêng như là:

- Xu thế cấp một ( Primary Movement): Thường kéo dài hơn một năm hoặc vài năm. Xu thế này chia ra làm 2 nhóm xu thế tăng hoặc giảm và luôn kìm hãm sự phát triển của nhau.

Dựa vào xu thế cấp 1 các nhà đầu tư có thể tiếp tục xây dựng cho mình những chiến lược dài hạn. Mục đích của các nhà đầu tư giao dịch ngoại hối là mua sớm nhất thậm chí là đầu tiên khi thị trường bắt đầu tăng giá và nắm giữ đến khi Bear Market bắt đầu.

3 xu thế của thị trường

- Xu thế cấp hai (Medium Swing) : Đây chỉ là xu thế phụ và có chiều hướng ngược với xu thế cấp một. Chẳng hạn nếu xu thế chính tăng thì xu thế cấp 2 là giảm và ngược lại. Xu thế cấp 2 thường kéo dài từ 3 tuần đến không quá 3 tháng.

- Xu hướng nhỏ (Medium Swing): thời gian thể hiện của xu hướng này khá ngắn, thông thường không quá 3 tuần. Nó thường áp dụng để điều chỉnh các biến động giá ngược với xu hướng thứ hai.

3. Nguyên lý 3 : 3 giai đoạn trong xu thế chính.

Trong lý thuyết của mình DOW cũng chia xu thế chính thành 3 giai đoạn. Trong đó:

- Đối với xu hướng tăng sẽ được hình thành bởi 3 giai đoạn tích lũy, bùng nổ và quá độ.

- Đối với xu hướng giảm sẽ hình thành bởi 3 giai đoạn phân phối, tuyệt vọng và sụp đổ đóng cửa.

Đối với xu hướng chính tăng

- Giai đoạn tích lũy: thị trường trong giai đoạn này di chuyển rất chậm, gần như không có biến động. Nếu các nhà đầu tư ít am hiểu không thể đoán biết thị trường nên dễ rơi vào tình trạng bán tháo.

- Giai đoạn bùng nổ: Thị trường có những biến động mạnh mẽ và giá có dấu hiệu tăng lên. Thời điểm này các hoạt động mua vào đã bắt đầu diễn ra bởi tâm trạng chung của thị trường khá lạc quan.

- Giai đoạn quá độ: Hay còn gọi là giai đoạn phân phối. Tin tức được tung ra nhiều và làm nóng thị trường, chuyển trạng thái từ hưng phấn sang thái quá. Mọi người đều có nhu cầu mua vào và đây là thời điểm để các nhà đầu tư thông minh thực hiện hành động bán ra.

Đối với xu hướng chính giảm

- Giai đoạn phân phối: Thường gắn liền với giai đoạn quá độ của xu hướng tăng. Khi này các cá mập tích cực phân phối hàng ra thị trường khiến khối lượng tăng. Nhà đầu tư tích cực mua vào với hi vọng giá sẽ tăng cao nhưng lại không biết là mình đang đu đỉnh và sắp vỡ mộng.

- Giai đoạn tuyệt vọng: Thời điểm này số lượng mua vào bắt đầu giảm dần, nhà đầu tư có xu hướng bán ra. Các tin xấu cũng được cá mập bơm ra khiến những nhà đầu tư bên ngoài không dám nhảy vào.

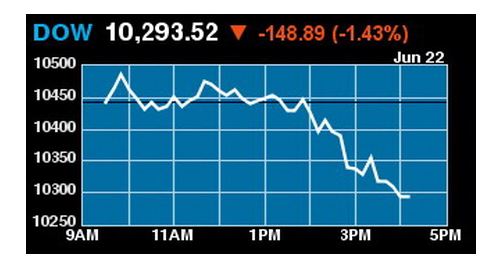

- Giai đoạn giảm mạnh (sụp đổ): Nhà đầu tư bắt đầu bán ra khiến thị trường chìm trong sắc đỏ. Người tham gia thị trường khi này sẽ không còn quan tâm đến giá mà chỉ mong muốn thoát khỏi thị trường để gỡ lỗ. Tuy nhiên, đây lại là khởi đầu cho giai đoạn tích lũy và một xu thế tăng lại bắt đầu hình thành.

4. Nguyên lý 4: Các chỉ số bình quân phải xác nhận lẫn nhau

Nếu thị trường có sự biến động đảo chiều từ tăng sang giảm hoặc ngược lại thì phải có sự xác nhận của cả 2 chỉ số. Đối với thị trường truyền thống chính là sự xác nhận của chỉ số trung bình công nghiệp và chỉ số trung bình đường sắt.

Ví dụ nếu chỉ số công nghiệp Dow Jones cho thấy sẽ có sự đảo chiều từ giảm sang tăng toàn bộ nhưng chỉ số vận tải lại trong xu thế giảm thì nó sẽ không được xác nhận. Do đó, muốn xác nhận thị trường thì phải có sự đồng thuận của 2 yếu tố này.

5. Nguyên lý 5: Sử dụng khối lượng giao dịch để xác định xu hướng

Theo nhận định trong lý thuyết Dow, khối lượng giao dịch sẽ đi cùng tương quan với xu thế thị trường. Các nhà đầu tư cần dựa vào khối lượng giao dịch để xác định xác xu hướng thị trường đang diễn ra. Khối lượng giá tăng lên sẽ kéo theo xu hướng tăng và nếu khối lượng giá giảm sẽ khiến xu hướng giảm.

6. Nguyên lý 6 : Xu hướng thị trường chính sẽ duy trì và chỉ biến động khi thị trường đảo chiều

Nội dung nguyên lý này đưa ra nhận định một xu hướng vẫn có hiệu lực cho đến khi xuất hiện sự đảo chiều. Do đó, nhà đầu tư cần tập cho mình sự kiên nhẫn, chờ đợi tương lai có tín hiệu đảo chiều mới có thể giao dịch.

Những mặt hạn chế của lý thuyết Dow

Trải qua hơn 100 năm, nhưng đến ngày nay lý thuyết Dow vẫn tồn tại và được ứng dụng khá nhiều. Tuy nhiên điều đó không có nghĩa lý thuyết này đúng hoàn toàn. Một vài nhược điểm hạn chế còn tồn tại trong nguyên tắc lý thuyết Dow:

- Độ trễ lớn

Trong nguyên lý thứ 3 Dow có chia xu thế chính thành 3 giai đoạn hỗ trợ. Nếu nhà đầu tư tuân theo và chỉ mua vào, bán ra ở giai đoạn bùng nổ (xu thế chính tăng) và tuyệt vọng (xu thế chính giảm) thì sẽ bỏ lỡ mất cơ hội kiếm được nhiều lợi nhuận hơn ở giai đoạn đầu và cuối của biến động.

- Lý thuyết Dow không phải lúc nào cũng đúng

Trong nguyên lý một lý thuyết Dow có chỉ ra mọi yếu tố như lạm phát, cảm xúc của nhà đầu tư hay lãi suất đều ảnh hưởng đến giá cả. Nhưng ông lại bỏ qua yếu tố thiên tai như động đất, sóng thần hoặc các vấn đề về khủng bố… Mà trong thực tế yếu tố này lại tác động rất nhiều đến giá cả trên thị trường.

- Không áp dụng nhiều khi giao dịch trung hạn và ngắn hạn

Lý thuyết Dow đặc biệt chú trọng xu hướng chính nên nhà đầu tư cần phải đợi tạo đỉnh và đáy rõ ràng. Điều này khiến nhà đầu tư tốn nhiều thời gian phân tích và tìm ra xu thế chính mà bỏ qua mất cơ hội đầu tư trung hạn và ngắn hạn. Điều này sẽ không có lợi cho những nhà đầu tư giao dịch scalping, day trading, swing trading.

- Khiến các nhà đầu tư khó xác định xu thế

Dow chia thị trường thành 3 giả định bao gồm xu thế chính, xu thế phụ và xu thế nhỏ. Ba xu thế này được hình thành do giá tăng giảm trong một khoảng thời gian nào đó. Tuy nhiên, trong thực thế giá lại biến động liên tục nên nhà đầu tư khó xác định chính xác được các xu thế kết thúc. Từ đó sẽ đưa ra những quyết định đầu tư sai lầm.

Kết luận

Nền tảng kiến thức tìm hiểu từ lý thuyết Dow đến nay vẫn còn tồn tại và được nhiều trader áp dụng trong phân tích thị trường. Hiểu và nắm được nền tảng lý thuyết Dow trong Forex sẽ giúp nhà đầu tư hiểu được các biến động tiếp theo thị trường, từ đó thực hiện các dự án giao dịch chính xác và hiệu quả. Ngoài ra các bạn có thể tham khảo top sàn forex tradervn mà dội ngũ chuyên gia của chúng tôi đã phân tích và tổng hợp rất chi tiết để 1 phần nào đó giúp các trader thành công trong giao dịch forex.